Startup vállalkozások az innovativitásuknak köszönhetően az élet minden szegmensében fokozatosan megjelentek, így a pénzügyi szektorban is. A korábban startupként indult, a piacon ma is megtalálható FinTech cégek közül többen elég nagy piaci ismertségre tettek szert. A köztudatba képesek voltak mélyen beférkőzni és a fiatal generációkban mély hatást kelteni az újító banki szolgáltatások és magas szintű felhasználói élmény biztosításával. Többekben kérdésként merül fel az a gondolat, hogy ezt az ismertséget felhasználva képesek lesznek akkorára nőni és jelentős piaci kapitalizációt szerezni, hogy vetélytársként tekintsenek rájuk a hitelintézetek vagy esetleg ezen szolgáltatásokat nyújtó cégek sorsa az, hogy szimbiózisban élnek majd a jövőben a bankokkal?

Ma egy bank szerepe

A bankok történelme jelentős időkre nyúlik vissza, jelenleg működő pénzügyi intézmények az idő folyamatos előrehaladtával igazodtak a változó fogyasztói igényekhez.

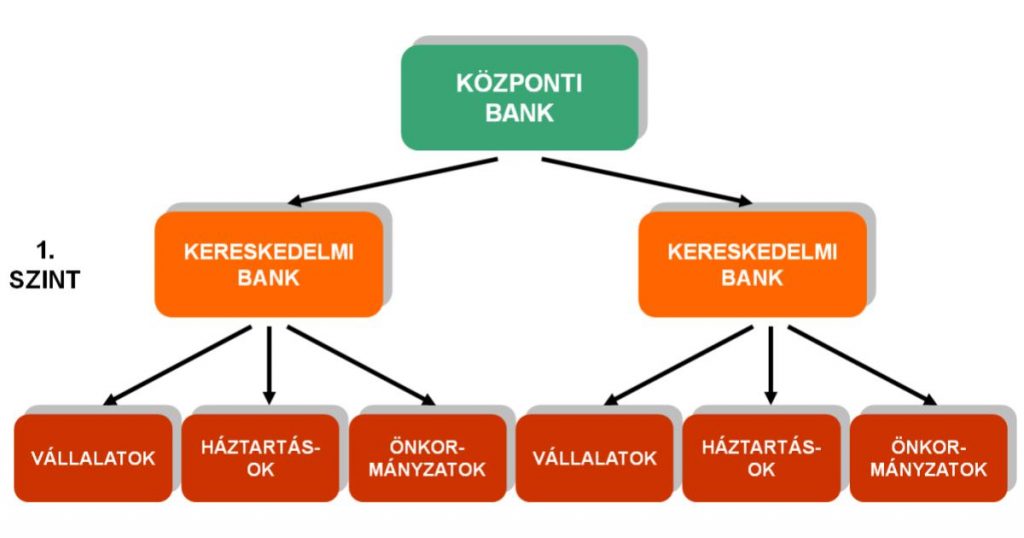

A legtöbb országban kétszintű bankrendszer működik. A kétszintű bankrendszer esetében a működés alapja, hogy a nemzeti bankok a rendszer legfelső szintjén működnek, míg a kereskedelmi bankok a rendszer alsó szintjén. A lakosság banki szolgáltatásokat kizárólagos módon a kereskedelmi hitelintézeteknél vehet igénybe, melynek következménye, hogy átlagos fogyasztók nem rendelkeznek nemzeti bankoknál vezetett számlával. Ezzel kizárólagosan állami szereplők és erre szakosodott hitel- vagy pénzintézetek rendelkezhetnek.

A szabályozó erősen korlátozza egy bank hatáskörét, kiemelt figyelemmel a hitelezési és finanszírozási lehetőségekre. Előfordulnak mégis olyan banki tevékenységek, melyek szabályozása hiányos, elsősorban ezek az innovatív szolgáltatások vagy informatikai banki termékek.

Mit nyújt egy FinTech cég?

A FinTech cégek elsősorban az ilyen, kevésbé vagy egyáltalán nem szabályozott, jogilag szürke területen kínálnak újdonságnak számító banki szolgáltatásokat. A FinTech forradalom kezdetén gyakorlatilag minimális volt a szabályozása az ilyen vállalatoknak, így hatékony előretörést voltak képesek elérni a piacon. A FinTech vállalat túlmutat egy hagyományos banki működésen. Innovatív pénzügyi megoldásokat kínálnak a fogyasztóknak, melynek következtében jelentős népszerűségre és piaci részesedésre tesznek szert. Fontos megjegyezni, hogy annak ellenére, hogy széles körben elterjedt szolgáltatásokat kínálnak a fogyasztóknak, nem rendelkeznek mély intézményi háttérrel és működési tapasztalattal, ami a finanszírozói oldalról biztosítja az alapvető működést. Ebből számtalan jogi kérdés és következmény származhat, melyeknek teljes körű feltérképezése napjainkig se zárult le.

Az idő múltával az előrelépést az jelentette, hogy megjelentek a FinTech cégeket is szabályozó európai direktívák, melyek egyrészről lehetőséget biztosítottak a FinTecheknek arra, hogy innovatív szolgáltatásokkal megtörhessék a bankok hatalmát, ezáltal is segítve az innováció terjedését a pénzügyi szektorban. Másrészről a direktívák egyfajta kötöttséget is biztosítottak azáltal, hogy felsorolták milyen lehetőségeket kell rendelkezésre bocsátaniuk a nagy bankoknak, hogy ezáltal a kisebb pénzügyi szolgáltatók hozzáférjenek a különféle banki adatokhoz és funkciókhoz.

Az egyik ilyen szabályozási direktíva a PSD2 szabályozás, melynek legfőbb célja az, hogy egy kaput nyisson a jelenleg működő banki rendszerekben, valamint elősegítse a biztonságos nyílt banki megoldások elterjedését.

Szinergiák a FinTechek és Bankok között

A jelenleg működő FinTechek vagy meglévő banki infrastruktúrába ágyazódnak be, vagy ezen meglévő rendszerekre alapozva próbálnak minőségi szolgáltatást nyújtani. Mindkét esetben megfigyelhetjük azt, hogy a FinTech cégeknek egyfajta dependenciája a stabil banki háttér, így jelen körülmények között ellenségekről nem beszélhetünk a szereplők között, hanem kizárólag a szereplők közötti szinergiákat kereshetjük. Megfigyelhető az a tendencia, amelynek keretében számtalan bank segíti a kisebb FinTech szolgáltatók megalapítását és fejlesztését. Természetesen a saját szolgáltatásuk értékesítésének fokozása mellett további célja egy banknak, hogy részesedést szerezzen és később a FinTech által létrehozott innovációt beépíthesse működésébe, ezáltal is fejleszthető a nagy bankok által kínált szolgáltatások színvonala.

Ki lehet az úr?

Rövid távon nem, viszont hosszú távon determinálható a jelenlegi banki infrastruktúra folyamatos és gyökeres megváltoztatása, melynek jelentős résztvevői lehetnek a jelenleg már stabil piaci szereplőként működő FinTech cégek. Ez a folyamat már elkezdődött és jelenleg is részesei vagyunk. A piaci koncentrációs folyamatok hatására, csak úgy mint a tech cégek esetén a FinTechek közül is csak egy maréknyi szolgáltató lesz képes nagy piaci részesedést elérni, a többi kisebb FinTech vállalat a határterületek összeköttetését segítő szolgáltatóvá avanzsálhat a jövőben.

Források:

Pénziránytű (2021): A bankrendszer két alaptípusa. Letöltés helye https://penziranytu.hu/archivalt-pop-torzsanyag/konyv/az-en-penzem/iv-penzpiac-mindenkit-osszekot/16-bankrendszer-mai-gazdasagban/2-bankrendszer-ket-alaptipusa, ideje: 2021.01.28.

Növekedés.hu (2020): MNB: egyre több a hatékony magyar FinTech vállalat. Letöltés helye: https://novekedes.hu/elemzesek/mnb-egyre-tobb-a-hatekony-magyar-FinTech-vallalat, ideje: 2021.01.30.

CBI Globe (2021): Actors and definitions. Letöltés helye: https://www.cbiglobe.com/Wiki/index.php/2._Actors_and_definitions, ideje: 2021.01.30.

Kinyitotta a kaput a PSD2 irányelv és a nyílt bankolás?

Hogyan hozhat változást a nyílt bankolás és a PSD2 irányelv bevezetése a bankszektorban?

Olvasd el a teljes cikket!Létezhet stabil kriptovaluta? – röviden a stablecoin jelenségről

A kriptovaluták legnagyobb gyengesége a volatilitás. Ez jelentősen megnehezíti egy stabilés biztonságos tranzakciókra épülő rendszer kiépítését.

Olvasd el a teljes cikket!